我国钢材市场的下游需求在近年来逐步呈现出多样化的发展的新趋势,其中外需表现尤为突出。2023年全年,钢材外需同比增长38%至9448万吨,下半年同比历史四年均值增长59.7%。尽管全球经济面临诸多挑战,如地理政治学紧张以及货币政策调整等,钢材出口量却实现了逆势增长。以下主要就全球钢材进出口格局、我国主要出口产品及地区两方面做简要分析。

根据世界钢铁协会的多个方面数据显示,中国、日本以及俄罗斯三个国家的净出口量在2021-2022年始终保持在全球前三的位置,而中国钢材净出口量在23年保持在8356万吨的高位,同比增长62.13%,是全球钢材市场中的重要参与者。

从整体的全球净出口格局来看,俄罗斯、乌克兰、印度、土耳其的净出口量减少较快,其中2022年俄乌冲突引发的政治风险已然在改变着全球钢材的贸易格局。战争发生后,俄乌冲突导致俄乌两国国内钢铁终端消费需求大幅度地下跌,生产收到严重干扰,同时欧盟、日本等地开始对俄罗斯的钢铁进行进口限制。2022年,全球钢材出口量下滑12.7%。俄罗斯和乌克兰作为钢材净出口国,其出口量均大幅度地下跌,分别下降39.9%和71.5%。这一变化主要对意大利、土耳其、墨西哥等国家的钢材进口产生了影响。面对俄乌出口的减少,这些国家调整了进口策略,开始从中国、巴西、韩国以及美国等别的地方寻求钢材供应,以填补市场缺口。

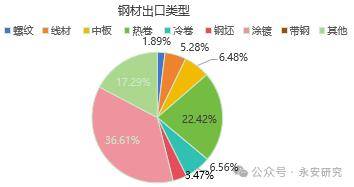

近两年来,我国出口结构暂未发生较大变化,板材占出口总份额约70%左右。细分来看,23年钢材外需的较大增量体现在热卷上,同比增速高达84%,接下来主要简述热卷出口的基本情况。

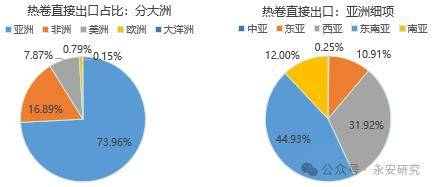

按大洲进行划分,我国热卷的出口地区大多分布在在亚洲、非洲和美洲,如图2所示。其中在亚洲地区,出口地大多分布在在东南亚(44.9%)和西亚(31.9%)两地。2023年,中国出口热卷至西亚、东南亚的数量累计同比增速为131.41%以及85.53%。

在东南亚地区,中国热卷产品的进口大多分布在在越南、印度尼西亚和马来西亚三个国家。这一现象的成因主要归结于中国钢材相对低廉的生产所带来的成本,以及东南亚地区的经济发展。对于越南而言,其对中国热轧薄板和热轧薄宽钢带的进口量近年来呈现出明显地增长的态势,2023年的同比增长率达到了77.42%。与此同时,印度尼西亚和马来西亚的进口量也实现了数倍的增长。

西亚地区作为钢材的净进口区域,其国内生产量正处于增长阶段,而市场需求亦呈现出复苏态势。然而,当前的产能扩张速度未能与市场需求的增长保持同步,导致供需之间的不平衡。西亚地区进口中国钢材大多分布在在土耳其、阿联酋、沙特等国。土耳其作为以电炉生产为主导的国家,其板材生产能力相对受限,因而在板材进口方面表现出较高的依赖性,而长材产品则为主要的出口商品。自2021年起,土耳其对中国热轧薄板和热轧薄宽钢带的进口量明显地增长,2023年进口量同比增加84%。

除此之外,需要额外注意的是,中国出口至越南以及韩国两地的部分钢材会通过再加工环节形成别的类别的钢材产品运至其他几个国家,例如:越南加工的部分产成品会运至亚洲其他几个国家以及北美洲;韩国制造的部分产成品将会再次出口至欧洲、北美以及亚洲别的地方,因此了解欧美终端的基本情况同时也会为我们对后续出口情况的研判带来一定帮助。

对于后续我国的出口情况,截至目前,据市场反馈,2024年一季度的钢材出口接单情况暂时延续23年的较高水平,短期对钢价仍有一定支撑。展望后市,目前内外价差仍有一定空间,但需要警惕美国地区的热卷交付周期近一个月在持续下滑,欧洲热卷价格虽有小幅上涨,但主要源于供应受限的影响,需求仍较为有限,因此24年全年的出口量或会呈现出前高后低的状态。除此之外,热卷终端制造业多为室内作业,自身并不具备明显的季节性,因此热卷总需求或同样体现出前高后低的走势。供应端,后续热卷的新增检修有所减少,产量有进一步恢复的预期,从当前库存绝对水平推演来看,节后热卷库存或面临很多压力,需持续关注节后需求及后续去库情况。